Une mesure fiscale incitative

Le Crédit d’Impôt recherche (CIR) est un dispositif fiscal particulièrement incitatif à destination des entreprises (industrielles, commerciales, ou agricoles) innovantes et qui investissent dans le développement de nouveaux produits, dispositifs, matériaux, procédés, systèmes, services ne relevant pas d’un savoir faire commun, ou dans leur amélioration significative.

Cet outil de financement doit néanmoins respecter des règles strictes d’éligibilité que peuvent contrôler à tout moment et conjointement la direction des services fiscaux et le Ministère de la Recherche.

Aussi, il s’agit de le mettre en œuvre avec rigueur tout en veillant à son optimisation.

Ce dispositif fiscal vise à soutenir la Recherche et à travers elle la compétitivité des entreprises. Il peut notamment prendre en charge jusqu’à 60% (120% pour les jeunes docteurs), des salaires bruts chargés des chercheurs sous la forme d’un crédit d’impôt.

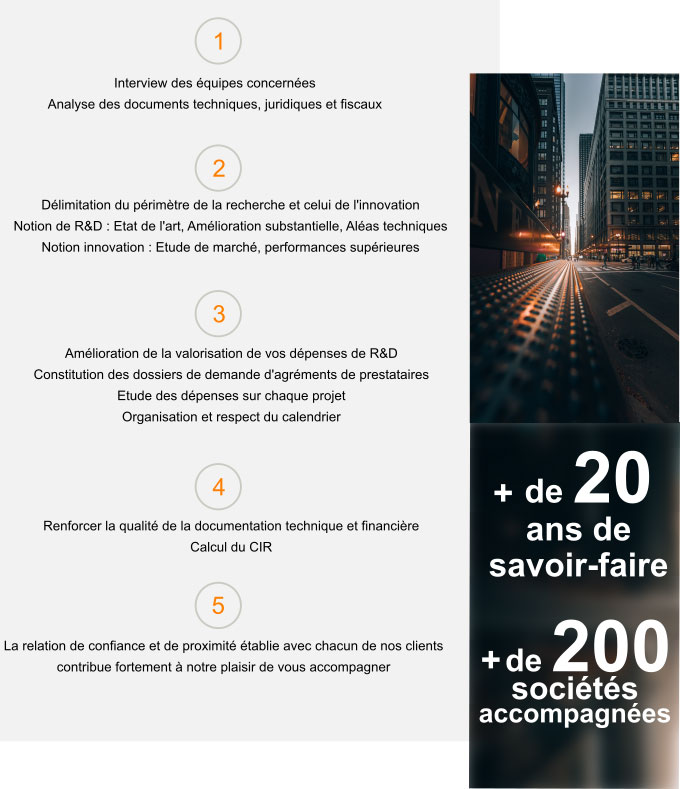

Une prestation en 5 étapes

Quelles sont les développements éligibles au CIR ?

Les travaux éligibles au CIR concernent la création ou l’amélioration substantielle de produits, de process industriels ou de services, sans discrimination sectorielle. Les travaux de R&D visent en effet à dissiper des incertitudes scientifiques et / ou technologiques. Les difficultés à résoudre doivent donc être nouvelles et ne pas avoir déjà donné lieu à des solutions. Cela implique, pour l’entreprise, de connaître ce que l’on appelle « l’état de l’art », c’est-à-dire les connaissances accessibles au commencement des travaux et utilisables par l’homme du métier normalement compétent dans le domaine en cause.

L’administration fiscale a redéfinit ainsi la R&D par une instruction en février 2012 : « La recherche et le développement englobent les travaux de création entrepris de façon systématique en vue d’accroître la somme des connaissances, ainsi que l’utilisation de ces connaissances pour de nouvelles applications » en distinguant 3 catégories

- La recherche fondamentale : elle consiste en des travaux expérimentaux ou théoriques entrepris principalement en vue d’acquérir de nouvelles connaissances sur les fondements des phénomènes et des faits observables, sans envisager une application ou une utilisation particulière.

- La recherche appliquée : elle vise les travaux originaux entrepris en vue d’acquérir des connaissances nouvelles. Cependant, elle est surtout dirigée vers un but ou un objectif pratique déterminé.

- Enfin, la recherche expérimentale, qui constitue une grande partie des CIR déclarés, décrit les travaux systématiques, fondés sur des connaissances existantes obtenues par la recherche et/ou l’expérience pratique, en vue de lancer la fabrication de nouveaux matériaux, produits ou dispositifs, d’établir de nouveaux procédés, systèmes et services ou d’améliorer considérablement ceux qui existent déjà.

Ou encore selon l’article 49 septies F de l’annexe III du CGI, les « activités de développement expérimentales sont «les activités effectuées, au moyen de prototypes ou d’installations pilotes, dans le but de réunir toutes les informations nécessaires pour fournir les éléments techniques des décisions, en vue de la production de nouveaux matériaux, dispositifs, produits, procédés, systèmes, services ou en vue de leur amélioration substantielle. Par amélioration substantielle, on entend les modifications qui ne découlent pas d’une simple utilisation de l’état des techniques existantes et qui présentent un caractère de nouveauté »

L’administration fiscale fait également référence, pour compléter sa définition, au Manuel de Frascati, une méthode type proposée pour les enquêtes sur la recherche et le développement expérimental dans le cadre de l’OCDE.

Cas particulier des opérations de R&D en matière de logiciels

Seule la conception de logiciels nouveau ou constituants une amélioration substantielle par rapport au savoir-faire disponible de la profession peut être considéré comme une opération de recherche éligible au CIR.

Par conséquent, la réalisation d’un logiciel qui ne ferait qu’adapter une méthode ou des moyens informatiques préexistants à un cas spécifique, sans soulever de problèmes techniques nouveaux, ne pourrait être considérée comme de la R&D, en dépit des progrès et des gains procurés.

Comment se calcule le CIR ?

Le CIR se calcule sur une année civile, quelle que soit votre date de clôture. Si vous clôturez en juin de l’année n, il s’agira de déclarer au plus tard le 15 octobre le CIR de n-1.

Les dépenses éligibles :

- Les dotations aux amortissements déductibles,

- Les dépenses de personnel : chercheurs et techniciens affectés aux travaux de R&D,

- Les dépenses de fonctionnement égales à 43% des dépenses de personnel et à 75% des dotations aux amortissements des immobilisation affectées aux opérations de recherche,

- Les dépenses de R&D sous traitées à des organismes publics ou privés agréés (agrément CIR),

- Les dépenses relatives à la protection de la propriété industrielle,

- Les dépenses de normalisation,

- Les dépenses de veille technologique, plafonnées à 60 000 € par an.

Il faut noter que les subventions publiques ayant financé de la R&D sont déduites de l’assiette de calcul du CIR.

Les honoraires de conseil doivent également être déduits de l’assiette du CIR dès lors qu’il s’agit d’une rémunération au succès. En revanche, si la rémunération du prestataire est forfaitaire, ne devra être déduite de l’assiette que la part supérieure à 15.000 € ou à 5% des dépenses éligibles.

Selon la loi de finances 2021, le CIR représente 30 % des dépenses éligibles à ce dispositif pour la tranche inférieure à 100 millions d’euros et 5% des dépenses de la tranche supérieure.

Comment se traduit le bénéfice du CIR dans mes comptes ?

Le CIR vient en diminution de votre impôt à payer, ou si vous ne payez pas d’impôt, il constitue une créance sur l’état.

Celle-ci est remboursable immédiatement pour :

- les entreprises nouvelles,

- les Jeunes Entreprises Innovantes (JEI),

- les PME.

A défaut, cette créance s’imputera sur votre impôt société des 3 prochains exercices. A l’issu des ces 3 exercices, le solde non utilisé vous sera remboursé. Vous pouvez également la mobiliser à tout moment auprès d’une banque.

Quel est le rôle de Capital & Solutions ?

C&S vous conseille dans l’objectif de bénéficier du CIR. Sa mise en œuvre est exigeante tant il s’agit d’interpréter correctement le contexte fiscal et ses textes, de mener une veille active des jurisprudences, plus globalement de se repérer dans les méandres d’une l’instabilité fiscale chronique, afin de répondre aux exigences des services fiscaux et du Ministère de la Recherche. Il s’agit de valoriser et justifier la nature de votre R&D et de son mode de calcul afin de vous assurer une optimisation des montants déclarés tout en maitrisant les risques de contestation par l’administration.

Il ne s’agit pas pour vous de supporter une contrainte supplémentaire. C&S encadre rigoureusement les frontières d’éligibilité des projets, challenge vos équipes sur la nature réelle de la recherche et des projets, anticipe les interrogations que pourrait soulever le Ministère de la Recherche sur vos travaux et veille à strictement respecter un cadre fiscal mouvant, des interprétations incomplètes, des décrets insuffisamment renseignés.

Quels sont les étapes du CIR ?

Le CIR est une mesure fiscale dont l’éligibilité est contrôlable à tout moment par l’administration. Aussi, vous devez être en mesure de fournir à première demande l’ensemble des pièces justifiants votre CIR .

Notre approche et notre intervention couvrent :

- l’identification des activités puis des projets pouvant entrer dans le périmètre d’éligibilité,

- la valorisation pointilleuse des dépenses concernées,

- la justification de celles-ci selon un canevas stricte,

- la sécurisation de votre déclaration, via la procédure du rescrit chaque fois que c’est possible, ou bien de demande spontanée de contrôle ciblé,

- une étroite collaboration avec votre expert comptable,

- le suivi de l’instruction par l’administration : s’assurer que votre demande est traitée dans les meilleurs délais, répondre à ses éventuelles questions, et une fois le dossier validé, suivre le circuit de versement des aides,

- le suivi en cas de contrôle fiscal.

Notre expertise vous permet de comprendre les enjeux, d’optimiser votre CIR et de supprimer tout risque de remise en cause des dépenses déclarées.

Quel est le risque de contrôle fiscal ?

C’est une question récurrente et légitime des chefs d’entreprises qui s’inquiètent de se faire remarquer en utilisant ce droit.

En effet, la réalité de l’affectation à la R&D des dépenses prises en compte pour la détermination du CIR peut faire l’objet d’une vérification par l’administration fiscale. Si le contrôle du CIR s’inscrit habituellement dans le cadre de contrôles généraux de la comptabilité des entreprises, il peut néanmoins arriver qu’il soit l’objet d’un contrôle ponctuel. Le dispositif du Crédit d’Impôt Recherche ne constitue donc pas, en tant que tel, un axe de contrôle fiscal particulier.

L’administration peut alors solliciter l’avis du Ministère de la Recherche et de ses experts si elle juge utile de faire préciser le caractère scientifique des travaux.

C’est également une question que nous posons régulièrement à nos interlocuteurs des services fiscaux.

De leurs réponses, nous pouvons tirer une constance : ce sont les fortes variations de poste du compte de résultat qui peuvent attirer l’attention. Plus factuellement, le Sénat nous apportait une réponse statistique à cette question en 2010 : « le taux de couverture (concernant un contrôle fiscal) des sociétés bénéficiant du CIR s’est élevé, en moyenne sur les années 2004 – 2009, à 3 %, soit légèrement supérieur à celui de la généralité des entreprises qui est de 1,8 % ».

Ce taux de contrôle est corroborés par les statistiques du Ministère de la Recherche qui a reçu 975 demandes d’expertise en 2016 ce qui représente 4% des 24 000 entreprises déclarant du CIR.

Néanmoins, le rescrit est un outil qu’il convient d’utiliser chaque fois que possible afin de soumettre à l’administration, préalablement à toute déclaration, votre situation au regard du CIR.

Base législative et réglementaire : Le socle du CIR : Article 244 quater B du CGI